天河马新闻

登录新浪财经APP 搜索【信披】查看更多考评等级

出品:新浪财经上市公司研究院

作者:君

11月17日,河南联合信息科技股份有限公司(以下简称“联合信息”或“公司”)更新招股书,再次向联交所GEM板提交上市申请,越秀资本及华升资本为联席保荐人。

联合信息于2016年9月至2024年10月在新三板挂牌,我们发现,其挂牌期间发布的年报与本次招股书的财务数据存在出入,甚至未对明显的会计差错进行更正。

主营业务方面,联合信息陷入“增收不增利”困境,亏损逐年扩大,现金流持续“失血”。这背后,联合信息对主要客户存在重大依赖,在供应链上下游中缺乏话语权,毛利率远低于可比公司,且过半应收账款逾期未能收回。

亏损逐年扩大 大客户“依赖病” 过半应收账款逾期

2004年9月,联合信息在中国深圳成立。2016年9月,在新三板挂牌。2024年10月,自愿摘牌,并筹备港股上市;同年12月,王立峰、李保玉、刘斐及香港鼎泰投资有限公司分别以对价400万元、200万元、149.85万元及2000万港元认购公司2.3%、1.1%、0.9%及10.5%股份。据此测算,公司最新估值约为1.9亿港元。

2025年4月,联合信息首次向联交所GEM板提交上市申请,越秀资本及华升资本为联席保荐人;6月,收到境外发行上市备案补充材料要求;11月,因前次申请材料有效期届满,联合信息更新招股书,并再次向GEM板提交上市申请。

不过,根据证监会于11月14日发布的《境内企业境外发行证券和上市备案情况表(首次公开发行及全流通)》,我们未能查询到联合信息最新备案情况。

联合信息作为一家专业的IT数字化解决方案提供商,主要面向金融机构、企事业单位、政府部门、教育机构等,在信创领域提供相关信创产品及服务,在智慧应急、智慧政务等智慧城市细分领域提供数字化整体解决方案及相关产品及服务。

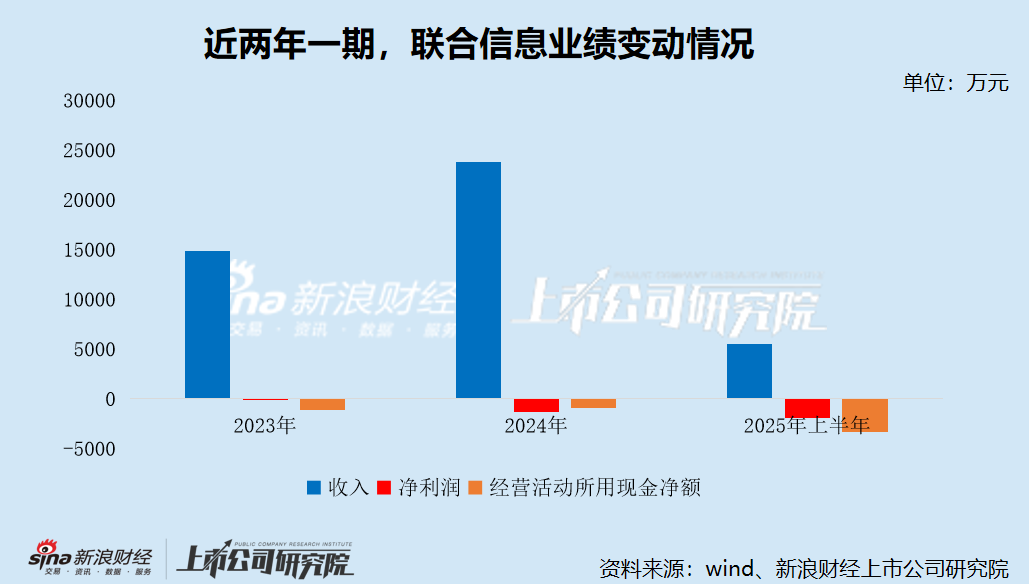

近年来,联合信息的收入持续增长,亏损逐年扩大,陷入“增收不增利”困境。

2023年、2024年及2025年上半年(下称“报告期”),联合信息的收入分别为1.48亿元、2.38亿元及5535.6万元,净利润分别为-55.7万元、-1326.1万元及-1894.4万元,累计亏损约3276.2万元。其中2024年、2025年上半年,亏损分别同比扩大2280.79%、263.96%。

根据弗若斯特沙利文的资料,中国金融IT解决方案服务行业的竞争相对分散,截至2024年底,全国提供金融IT解决方案相关信息技术服务的企业超过2000家,其中前五大领先参与者的总收入占比约为13%。

按2024年收入计,联合信息于中国金融IT解决方案服务行业所占市场份额不到0.1%,于中国数字化教育IT解决方案行业所占市场份额约0.005%,于中国智慧城市IT解决方案行业所占市场份额约0.00001%。

与信雅达、银之杰、宇信科技等同行业上市公司相比,联合信息业务规模较小,缺乏品牌和技术护城河,产业链话语权有限。

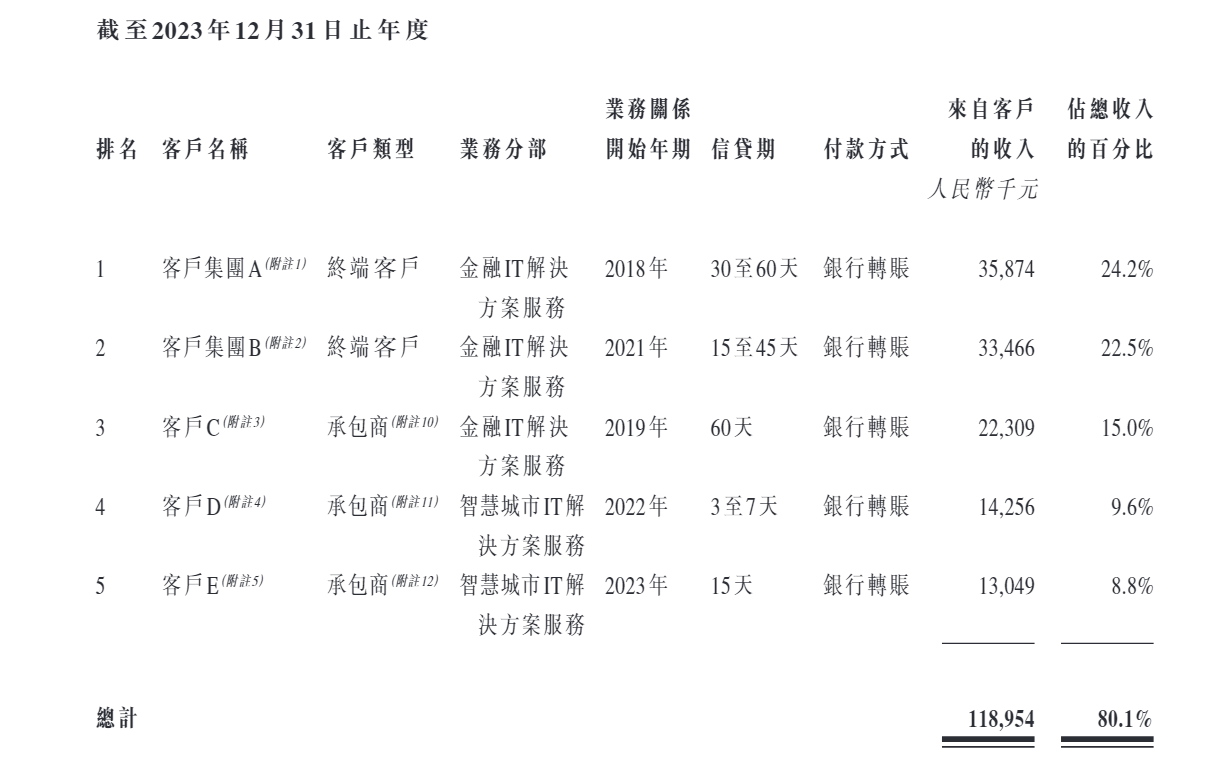

一方面,联合信息的客户集中度较高,各期前五大客户的收入占比分别为80.1%、90.2%及69.2%,第一大客户的收入占比分别为24.2%、61.8%及26.5%。

而可比公司的客户集中度均较低,联合信息对主要客户的重大依赖并非业内常规。2023年、2024年,信雅达的客户集中度分别为14.46%、20.54%,银之杰的客户集中度分别为13.17%、13.41%,宇信科技的客户集中度分别为44.42%、42.27%。

客户集中度过高,意味着联合信息在商业谈判中容易陷入被动,缺乏议价能力。报告期内,联合信息的毛利率分别为15.7%、8.9%及15.1%,波动明显。同期,信雅达的毛利率分别为29.28%、26.13%、14.79%,银之杰的毛利率分别为22.73%、25.32%、28.58%,宇信科技的毛利率分别为25.94%、29.02%、34.79%。

另一方面,联合信息的应收账款和预付款项金额巨大且持续增长,占用了大量营运资金,流动性风险陡增。

各报告期末,联合信息的应收账款余额分别为7208.1万元、6594.2万元及6733.7万元,其中约1400万元、3840万元及3690万元的应收账款已逾期超90天,占比分别达19.42%、58.23%及54.80%。

但联合信息对应收账款坏账准备的计提比例却显著偏低,各报告期分别为4.96%、4.87%及5.24%。2025年上半年,联合信息逾期超90天的应收账款高达3690万元,但坏账准备却仅为372.2万元,计提是否充分值得监管关注。

此外,联合信息各期预付款项分别为2752.9万元、2286.2万元及5355.3万元,与应收账款合计分别占流动资产的71.82%、62.02%及86.33%,整体呈上升趋势。

报告期内,联合信息的经营活动流量净额分别为-1075.5万元、-925.5万元、-3335.5万元,累计净流出5336.5万元,远超同期亏损总额。其中,2025年上半年,经营性现金净流出额同比扩大35.33%,现金流明显恶化。

由于经营现金流量不足,德风科技高度依赖银行贷款以补充流动资金需求。

图源:Wind

图源:Wind根据Wind数据统计,联合信息在新三板挂牌期间,不到2年时间(2022年10月至2024年7月),曾为全资子公司深圳联合信息申请银行贷款或由其向银行申请贷款合计11次。

根据联合信息招股书,截至2025年6月底,其银行借款高达4447万元,而现金及现金等价物仅剩1458.9万元,资金缺口接近3000万元,短期偿债风险严峻。

招股书与挂牌资料“打架” 研发开支“注水”?

联合信息在新三板挂牌期间发布的年报,存在极为明显的会计差错,且与招股书披露的信息“打架”,是否涉嫌信息披露违规?会计师、保荐人是否勤勉尽责?

联合信息2023年度报告

联合信息2023年度报告 联合信息招股书

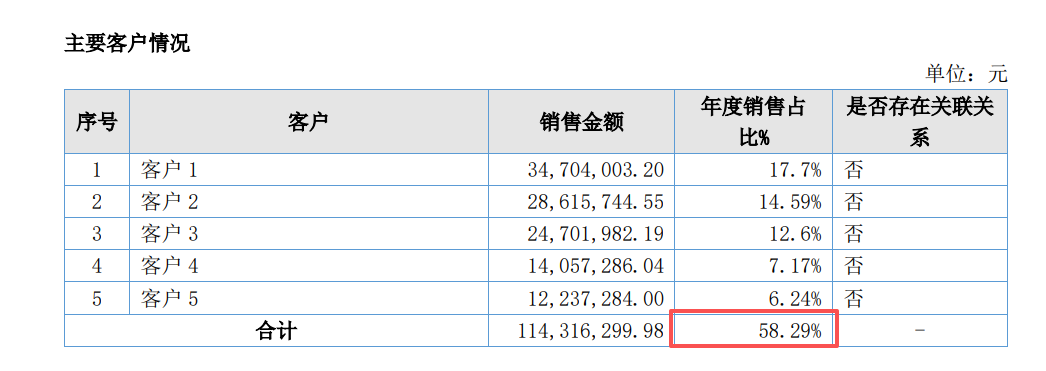

联合信息招股书根据联合信息2023年度报告,公司2023年实现营业收入1.48亿元,前五大客户的销售金额分别为3470.4万元、2861.57万元、2470.2万元、1405.73万元及1223.73万元。不难算出,前五大客户的年度销售占比应分别为23.37%、19.27%、16.64%、9.47%及8.24%,总计76.98%。如此明显的差错,公司、会计师、保荐人为何均未发现?

即便将前五大客户销售占比总计正确披露为76.98%,也与招股书的80.1%相差3.12pct。此外,年报与招股书各自披露的前五大客户销售金额、销售占比也都存在明显出入。以客户A为例,2023年的销售金额为3470.4万元,与招股书的3587.4万元相差117万元,是统计口径存在差异,还是又一处会计差错?

此外,对比年报、招股书披露的资产负债表/财务状况表、利润表/综合损益表、现金流量表,我们发现了多处互相“打架”的财务数据。

根据联合信息在新三板发布的年报,2023年、2024年上半年的净利润分别为196.52万元、-313.37万元,与招股书的-55.7万元、-520.5万元相差252.22万元、207.13万元,其中2023年的盈亏性质甚至相反。

根据联合信息在新三板发布的年报,截至2023年末,其流动资产为1.48亿元,与招股书的1.41亿元相差713.13万元;总资产为1.85亿元,与招股书的1.78亿元相差721.1万元;总负债为1.38亿元,与招股书的1.36亿元相差220.06万元;资产负债率为74.52%,与招股书的76.30%相差1.78pct。诸如此类,不胜枚举。

更为关键的是,联合信息的信息披露差异,关乎其是否符合GEM板上市条件。根据联合信息招股书,其选择的上市条件为“市值/收益/研发测试”。

根据《GEM上市规则》第11.12A(4)(f)及(4)(g)条,新申请人在刊发上市文件前两个财政年度的研发开支总额不低于3000万港元,且每年的研发开支占总营运开支不低于15%。

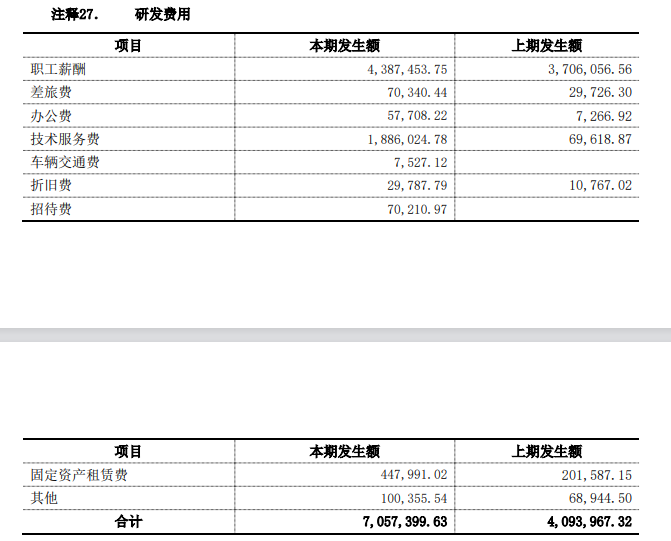

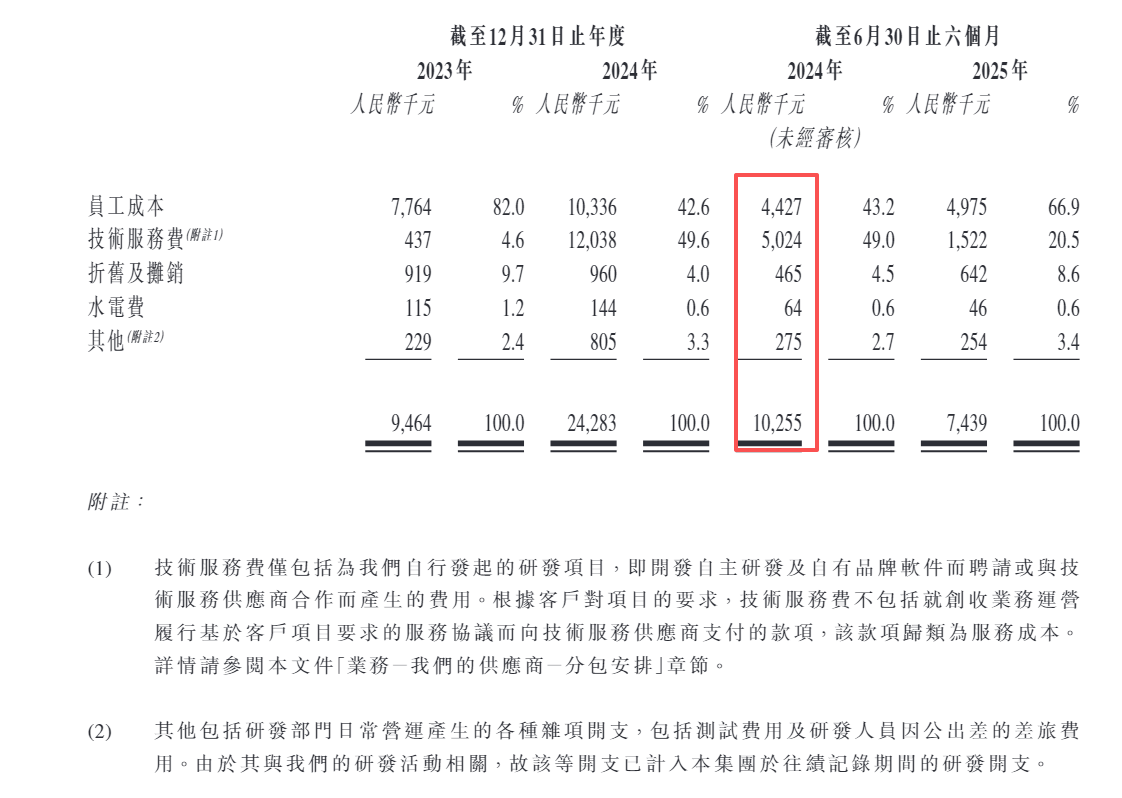

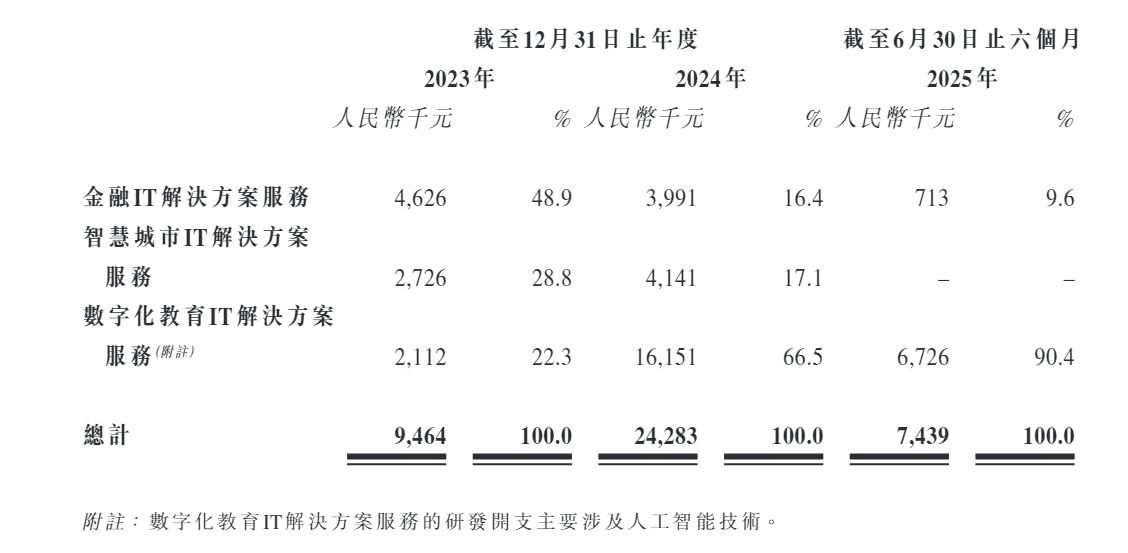

根据联合信息招股书,其2023年、2024年的研发开支分别为946.4万元及2428.3万元,合计3374.7万元,仅比上市条件高出数百万元,年度研发开支比率分别为42.3%、64.1%。

根据联合信息在新三板发布的年报,其2023年、2024年上半年的研发费用分别为877.13万元、705.74万元,与招股书的946.4万元、1025.5万元分别相差69.27万元、319.76万元,差额合计389.03万元。

这是否意味着,联合信息可能存在为满足GEM上市条件而虚增研发开支的情形?

联合信息2024年半年度报告

联合信息2024年半年度报告 联合信息招股书

联合信息招股书对比联合信息2024半年度报告及招股书后,我们发现两者在“技术服务费”一项上的差异尤为显著。根据联合信息2024半年度报告,其技术服务费为188.6万元,与招股书的502.4万元相差313.8万元。

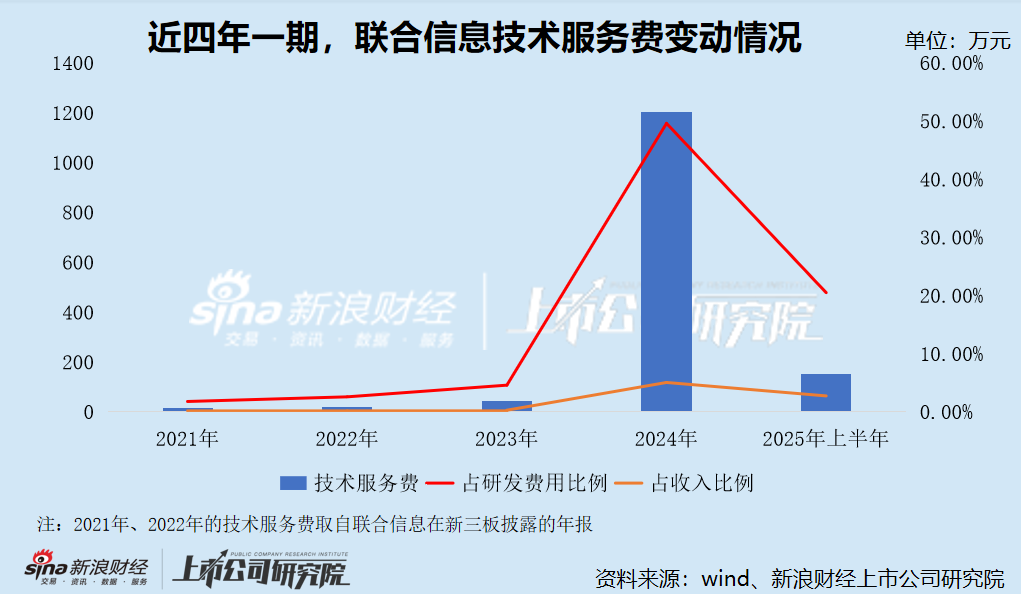

根据联合信息招股书,其2024年的研发开支同比激增156.58%,远超同期收入增速。其中,技术服务费高达1203.8万元,同比激增26.5倍,占研发开支总额的49.6%,同比激增45pct。

而到了2025年上半年,联合信息的研发费用同比下滑27.46%,其中技术服务费同比骤降69.71%,占比同比下滑28.5pct。可以明显看出,联合信息的技术服务费在2024年出现高峰,2023年、2025年上半年的金额、占比均较低。

联合信息招股书

联合信息招股书进一步来看,联合信息2024年的研发开支主要投向数字化教育IT解决方案服务,同比激增6.7倍,占当期研发开支总额的66.5%。那么,该笔研发投入是否形成了实质性的成果?

2024年,联合信息数字化教育IT解决方案服务收入为119.7万元,不仅没有实现增长,反而同比下滑15.17%,仅占当期总收入的0.5%,对公司业绩贡献极为有限。2025年上半年,该业务实现收入500.9万元,同比增长623.84%,占总收入的9%。

整体来看,2024年及2025年上半年,联合信息累计向数字化教育IT解决方案服务投入研发经费2287.7万元,约是同期该业务收入的3.7倍。

从专利的角度来看,2024年联合信息取得已授权发明专利3项,包括一种基于虚拟数字人交互方法及系统,森林火险监测预警方法、装置、设备和存储介质,一种远程信息系统运维优化调度方法,其中与人工智能技术相关的仅2项。根据国家知识产权局专利检索及分析系统,2025年初至今,联合信息未申请发明专利。

根据联合信息招股书,技术服务费仅包括为公司自行发起的研发项目,即开发自主研发及自有品牌软件而聘请或与技术服务供应商合作而产生的费用,不包括就创收业务运营履行基于客户项目要求的服务协议而向技术服务供应商支付的款项,该款项归类为服务成本。但事实果真如此吗?

联合信息2024年研发开支激增的合理性及真实性值得关注。

责任编辑:公司观察

天河马新闻

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏